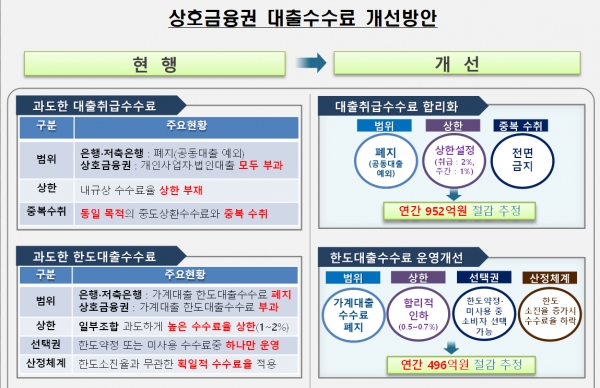

대출 초기에는 중도상환수수료라는 것을 염두에 두지 않는 경우가 많을 것이다.하지만 장기간 진행되는 대출 특성상 이자가 계속 발생하기 때문에 중도에 갚아버리거나 금리가 더 싼 곳으로 갈아타는 게 유리할 수 있다.그런데 은행에서는 이자를 받지 못해 수익을 낼 수 없기 때문에 이럴 때 중도상환수수료라는 것을 내세운다. 중도상환수수료

※ 중도상환수수료란 약정된 대출의 만기일이 아닐 때 대출을 상환할 경우 소비자가 금융회사에 지급해야 하는 일종의 수수료다. 다시 말해 중도상환 해지금이라고 한다.

☞빌린 돈을 빨리 갚는다는데 왜 그에 대한 비용을 지불해야 하는지 의문이 들 수 있다. 금융사 입장으로 돌아가면 만기일에 상환할 줄 알았던 대출금이 중도 상환될 경우 향후 이자수익을 얻을 수 없기 때문이다.☞ 또 대출 시 발생한 행정비용에 대한 손실을 입게 된다. 예를 들어 대출상담사 등 인력을 운용하거나 근저당권을 설정하는 데 필요한 비용 등이 이자수익에 포함돼 있을 텐데 대출금이 상환됨에 따라 이 같은 비용을 보전받지 못하기 때문이다.※ 결국 중도상환수수료는 금융회사의 자금운용 기회비용을 최소화하기 위해 존재한다. 중도상환수수료 계산

☞중도상환수수료 계산방법은 대출의 종류, 대출금액 및 상환기간, 은행의 종류에 따라 상이하다. 따라서 정확한 내용은 은행에 상담해 보는 것이 가장 빠르다.일반적으로 중도상환수수료는 다음과 같이 계산한다.

※ 중도상환수수료=중도상환금액×중도상환수수료율×(대출잔여일수/대출기간) 우선 중도상환금액은 대출잔액이고 중도상환수수료율은 중도상환에 따른 손실에 감안해 금융회사별, 담보의 종류, 금리의 종류 등에 따라 다르다. 대출 잔여일수는 대출기간부터 최초 대출실행일부터 중도상환일까지의 경과일수를 제외한 대출의 잔여기간이다.※ 대출 기간은 최대 대출 실행일부터 대출 만기일까지의 기간을 의미한다. 이에 따라 대출 기간이 경과할수록 중도상환수수료가 줄어든다. 이를 슬라이드 방식이라고 한다.예를 들어 내가 3억을 빌렸다고 가정한다.

원리금 균등상환 방식으로 40년, 금리 4%로 대출을 한다면 1,253,815원이 매달 갚아야 할 금액이다.

3억을 수수료율 1.5%로 면제기간 3년, 잔존기간 480개월로 설정하면 중도상환수수료는 450만원이 나온다. 3년이 지나면 중도상환수수료가 면제되고 4개월 상환하면 대부분 중도상환수수료 가격이다.

하지만 중도상환수수료를 적용하는 기간은 금융회사에 따라 보통 2~3년으로 설정돼 있다. 즉 상품에 따라 2년이나 3년이 지나면 중도상환수수료를 면제받을 수 있다. 또 상품에 따라 대출 잔존기간이 1개월~3개월 이하인 경우에도 별도 중도상환수수료가 없을 수 있다. 중도상환수수료율

◎ 중도상환수수료율은 보통 제1금융권 은행을 기준으로 살펴보면 수수료율이 0.5%~2%까지 분포하고 있다. 보통 고정금리 대출이 변동금리 대출에 비해 수수료율이 더 높고 부동산 대출이 신용대출보다 수수료율이 더 높은 경향이 있다. 중도상환수수료와 이자 중 어느 것을?

중도상환수수료를 고려하는 이유는 저렴한 금리로 갈아타거나 목돈이 생기고 그 돈을 한꺼번에 갚으면 이자비용을 절약하기 위해서다.따라서 대출을 받기 전 대출금액과 기간, 상환가능금액을 꼼꼼히 검토하고 필요한 자금과 기간을 설정해 대출을 받는다.그러나 때로는 중도에 갚아버리는 것이 앞으로 낼 이자보다 유리한 경우가 있다. 이때는 대출을 유지하는 이자비용과 대출을 상환하거나 갈아탈 경우 내야 하는 중도상환수수료가 더 저렴한 경우다. 예를 들어 시장금리가 크게 올라 앞으로 내놓을 이자비용이 더 커질 때다.가장 좋은 것은 중도상환수수료가 없는 대출을 선택하는 것이다.

이상으로 중도상환수수료에 대해 알아봤습니다.

공감/댓글 감사합니다.#자본주의 #은행 #투자 #부동산 #제테크 #서울 #부자 #중도상환수수료 #은행 #중도상환수수료율 #이자비용